Nợ xấu ngân hàng có xu hướng gia tăng

| Nợ xấu đã tăng mạnh, nhưng bộ đệm dự phòng lại "mỏng" đi | |

| Nợ xấu ngân hàng dự báo tiếp tục tăng | |

| Tăng dự phòng cho nợ xấu, ngân hàng phải hy sinh lợi nhuận |

|

| Nợ xấu còn gia tăng khi nhiều khoản nợ được tái cơ cấu bị chuyển nhóm nợ. Ảnh: ST |

Chất lượng nợ đi xuống

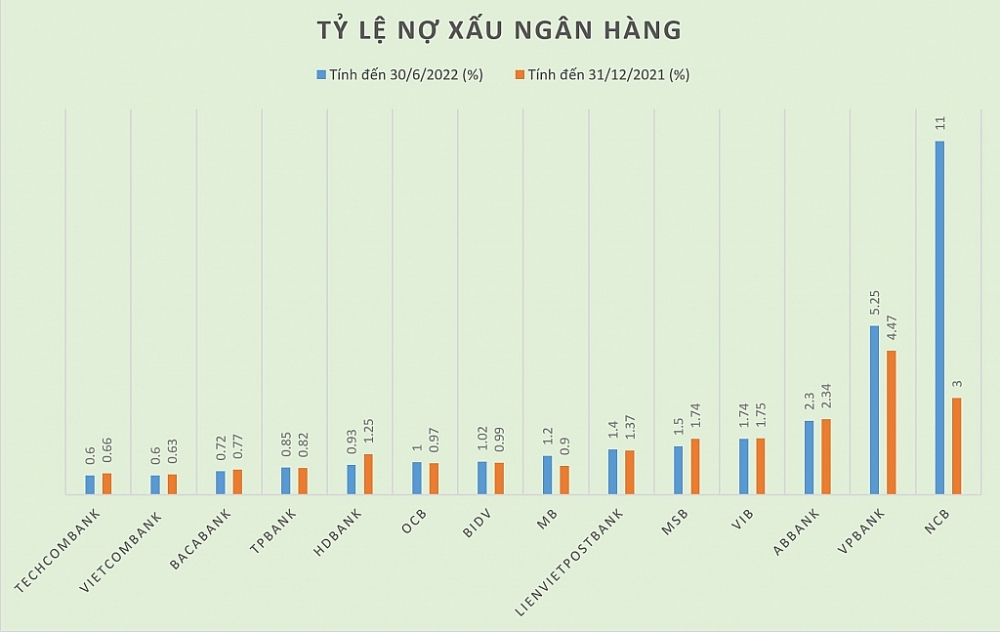

Tăng mạnh nhất trong hệ thống tính đến thời điểm này phải kể đến NCB. Báo cáo tài chính hợp nhất của NCB ghi nhận tỷ lệ nợ xấu trên tổng dư nợ vọt tăng từ 3% hồi đầu năm lên 11% vào cuối tháng 6/2022. Trong đó, các nhóm nợ đều tăng khá mạnh, nợ dưới tiêu chuẩn tăng 90% từ hơn 600 tỷ lên gần 1.144 tỷ đồng, nợ nhóm 3 tăng gấp 15 lần so với đầu năm, từ mức 181 tỷ lên 2.626 tỷ đồng. Nhóm nợ xấu nhất là nợ nhóm 5 – nợ có khả năng mất vốn cũng tăng hơn 140% lên 1.130 tỷ đồng.

Tiếp đến là VPBank khi tổng nợ xấu đến cuối tháng 6 tăng 27% so với đầu năm, lên hơn 20.600 tỷ đồng, khiến tỷ lệ nợ xấu trên tổng dư nợ tăng lên 5,25% so với mức 4,47% hồi đầu năm. Trong đó nợ có khả năng mất vốn của VPBank tăng hơn 240%, nợ nghi ngờ cũng tăng 20%.

Báo cáo tài chính của LienVietPostBank cũng cho thấy, so với cuối năm 2021, tổng nợ xấu của ngân hàng tăng 11,2% lên gần 3.183 tỷ đồng, trong đó nợ nhóm 3 tăng 67,5%, nợ nhóm 5 cũng tăng 37,8%. Tỷ lệ nợ xấu trên tổng dư nợ của ngân hàng theo đó tăng từ 1,37% lên 1,4%.

Tại MB, cho vay khách hàng tăng mạnh tới 14,1%, thuộc nhóm cao nhất toàn hệ thống, giúp lãi trước thuế đạt hơn 11.896 tỷ đồng, tăng 49% so với cùng kỳ năm trước. Tuy nhiên, chất lượng tín dụng lại có chiều hướng xấu hơn khi tỷ lệ nợ xấu trên tổng dư nợ tăng lên 1,2% so với mức 0,9% hồi đầu năm. Đáng lưu ý, nợ có khả năng mất vốn tăng mạnh nhất tới 123% từ gần 820 tỷ đồng lên 1.826 tỷ đồng, nợ nhóm 3 và 4 cũng tăng nhẹ so với con số tính đến cuối năm 2021.

Với TPBank, tổng nợ xấu tại thời điểm cuối quý 2/2022 của TPBank là 1.285 tỷ đồng, tăng 11% so với đầu năm. Trong đó, nợ có khả năng mất vốn tăng đến 51%. Kết quả, tỷ lệ nợ xấu trên dư nợ vay của TPBank tăng nhẹ từ 0,82% lên 0,85%.

Theo báo cáo tài chính quý 2 của BIDV, tăng trưởng tài sản và lợi nhuận của ngân hàng đầy khả quan, nhưng chất lượng nợ lại có xu hướng xấu hơn. Tỷ lệ nợ xấu trên tổng dư nợ sau 6 tháng 2022 đã tăng lên mức 1,02%, so với mức 0,99% hồi cuối năm 2021. Trong đó, số lượng nợ nhóm 5 (nợ có khả năng mất vốn) tăng 18%, nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng mạnh gần 47%, chỉ có nợ nhóm 4 (nợ nghi ngờ) là giảm gần 30%.

|

| Tỷ lệ nợ xấu tại một số ngân hàng. Biểu đồ: H.Dịu |

Cũng theo báo cáo tài chính, một số ngân hàng vẫn ghi nhận tỷ lệ nợ xấu trên tổng dư nợ đi ngang, thậm chí giảm so với quý 1/2022, nhưng xét về số lượng các nhóm nợ xấu, nhất là nợ có khả năng mất vốn thì lại ghi nhận sự tăng lên.

Chẳng hạn, từ trước đến nay, Techcombank là ngân hàng kiểm soát khá tốt chất lượng nợ xấu, hầu như đứng yên hoặc giảm nhẹ trong các quý trước, nên nửa đầu năm nay ngân hàng này cũng ghi nhận tỷ lệ nợ xấu đi ngang ở mức 0,6% trên tổng dư nợ. Tuy nhiên, tổng nợ nhóm 3,4,5 của Techcombank trong 6 tháng đầu năm đã tăng 2,85% so với cuối năm 2021, với nợ nhóm 5 tăng 27%.

Cũng với diễn biến này, tại VIB, tính đến cuối quý 2, tỷ lệ nợ xấu chiếm 1,74% tổng dư nợ, thấp hơn so với mức 1,75% đầu năm. Nhưng nợ nghi ngờ và nợ có khả năng mất vốn của VIB tăng lần lượt là 32% và 67%. Tỷ lệ nợ xấu trên tổng dư nợ của ABBank cũng giảm nhẹ từ 2,34% hồi đầu năm xuống 2,3%, nhưng nợ nhóm 5 tăng 20% so với thời điểm đầu năm và chiếm tới 58% tổng nợ xấu, tổng dư nợ tuyệt đối tăng 10,7%. BacABank cũng có tỷ lệ nợ xấu giảm từ 0,77% xuống còn 0,72% sau 6 tháng năm 2022, dù nợ nhóm 3 giảm, nợ nhóm 5 đi ngang nhưng nợ nhóm 4 lại hơn 35%.

Nợ xấu còn gia tăng

Thực tế ngay từ đầu năm, giới chuyên gia đã đưa ra nhiều cảnh báo về việc tỷ lệ nợ xấu tại ngân hàng có thể tăng mạnh do các ngân hàng phải ngừng cơ cấu nợ cho doanh nghiệp bị ảnh hưởng vì Covid-19 từ 30/6.

Trong báo cáo nghiên cứu về ngân hàng do Công ty Cổ phần Báo cáo Đánh giá Việt Nam (Vietnam Report) thực hiện, nhiều chuyên gia tham gia khảo sát nhận định, nợ xấu đang có xu hướng tăng khá mạnh, khi sức ảnh hưởng của đại dịch lên bảng cân đối kế toán của ngân hàng được dự báo sẽ còn tiếp tục kéo dài do doanh nghiệp chưa thể phục hồi và những khoản nợ sau khi được tạo điều kiện cơ cấu lại đang xếp ở nợ nhóm 1 và 2 nhưng vẫn không thể cải thiện sẽ buộc hệ thống phải chính thức ghi nhận là nợ xấu, đặc biệt là sau khi Thông tư 14 hết hiệu lực vào ngày 30/6/2022.

Về vấn đề này, ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng nhấn mạnh, hàng triệu tỷ đồng tín dụng bị ảnh hưởng bởi dịch bệnh, song nợ cơ cấu chỉ rơi vào khoảng 300.000 tỷ đồng. Thực tế, nguy cơ nợ xấu của các ngân hàng cao hơn nhiều so với số liệu trên sổ sách kế toán, nên ngân hàng đang đối mặt rõ hơn với nợ xấu.

Với những nhận định này, kết quả khảo sát của Vietnam Report chỉ ra rằng, 45,5% số ngân hàng dự kiến tiếp tục tăng trích lập dự phòng rủi ro, 36,4% số ngân hàng duy trì mức trích lập dự phòng rủi ro như năm trước và chỉ có 18,2% giảm trích lập dự phòng rủi ro.

Do đó, nhiều ngân hàng đã tăng mạnh tỷ lệ bao phủ nợ xấu, như Vietcombank với tỷ lệ cao nhất lên tới 506%, BIDV đạt tỷ lê 279%, Techcombank đạt 171,6%, ACB là 185%... Nhưng cũng có ngân hàng đã giảm mạnh trích lập dự phòng, như ABBank giảm 32% so cùng kỳ, BacABank giảm 2%, MB giảm 17%..

Ý kiến bạn đọc