Lợi nhuận ngân hàng trong quý 1/2024 vẫn tăng trưởng khả quan

|

| Biểu đồ: H.Dịu |

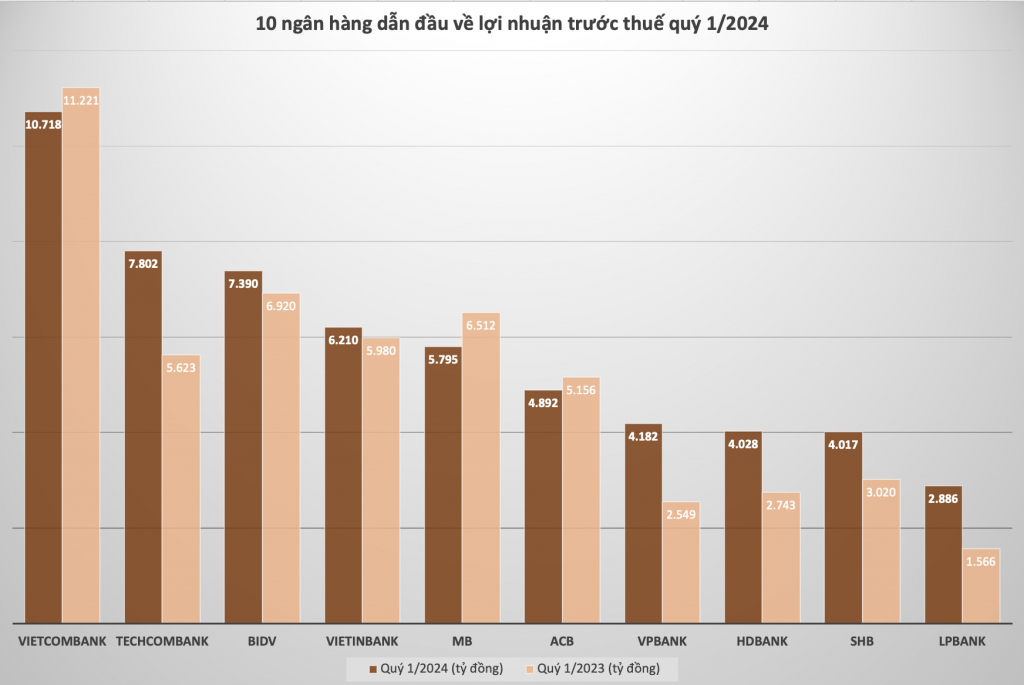

Theo khảo sát kết quả kinh doanh từ công bố và báo cáo tài chính của 28 ngân hàng thương mại, tổng lợi nhuận trước thuế quý 1/2024 của 28 ngân hàng niêm yết đạt hơn 72.000 tỷ đồng, tăng 11% so với cùng kỳ năm trước.

Quán quân lợi nhuận tiếp tục là Vietcombank với mức lợi nhuận trước thuế 10.718 tỷ đồng, nhưng giảm 4,4% so với cùng kỳ năm trước. Báo cáo tài chính của Vietcombank cho thấy sự sụt giảm trong doanh thu của ngân hàng từ thu nhập lãi thuần cho đến lãi từ dịch vụ, kinh doanh ngoại hối, mua bán chứng khoán. Tổng tài sản tính đến cuối quý 1 của Vietcombank cũng thu hẹp 4% so với đầu năm, chỉ còn hơn 1,77 triệu tỷ đồng. Cho vay khách hàng và tiền gửi khách hàng đều giảm 3% so với hồi cuối năm 2023. Trong khi đó, nợ xấu của Vietcombank lại tăng từ gần 1% hồi cuối năm 2023 lên 1,26% sau 3 tháng đầu năm 2024.

Đứng thứ 2 và có mức tăng trưởng mạnh so với cùng kỳ là Techcombank khi đạt lợi nhuận trước thuế 7.802 tỷ đồng, tăng mạnh gần 39% so với quý 1/2023. Nguyên nhân giúp lợi nhuận Techcombank tăng mạnh là nhờ các mảng kinh doanh tăng trưởng tốt, trong đó, tín dụng tăng trưởng 6,4% so với đầu năm, tiền gửi khách hàng cũng tăng 18,3%...

Đứng thứ 3 là ngân hàng BIDV với lãi trước thuế 7.390 tỷ đồng, tăng 7% so với đầu năm. VietinBank đứng ở vị trí thứ 4 với lợi nhuận 6.210 tỷ đồng, tăng 4% so với cùng kỳ.

|

| Biểu đồ: H.Dịu |

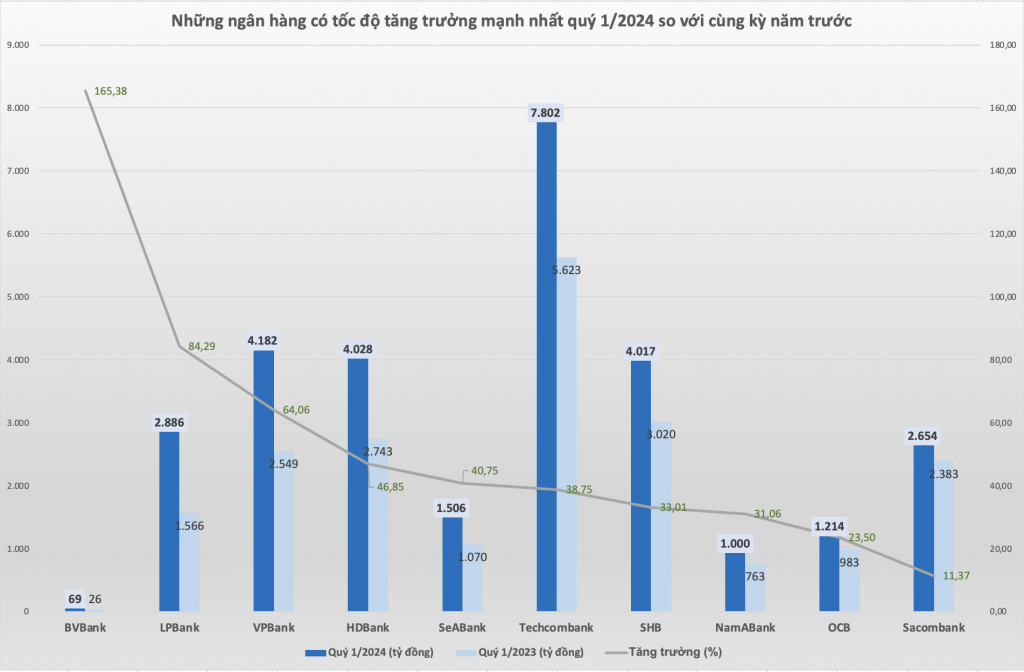

Xét về tốc độ tăng trưởng thì BVBank tăng cao nhất tới 165% so với cùng kỳ, đạt 69 tỷ đồng trong quý 1/2024; tiếp đến là LPBank với mức tăng trưởng gần 84,3%, lên 2.886 tỷ đồng; VPBank tăng hơn 64% lên 4.182 tỷ đồng…

Ngoài ra, một số ngân hàng tăng trưởng “nhẹ nhàng” ở mức 1 con số so với cùng kỳ năm trước như MSB chỉ tăng 0,26%; BacABank tăng gần 1,2%; VietABank tăng 1,22%; TPBank tăng 3,6%; 2 “ông lớn” là VietinBank cũng chỉ tăng gần 3,9% trong khi BIDV tăng gần 6,8%; Kienlongbank tăng gần 6%.

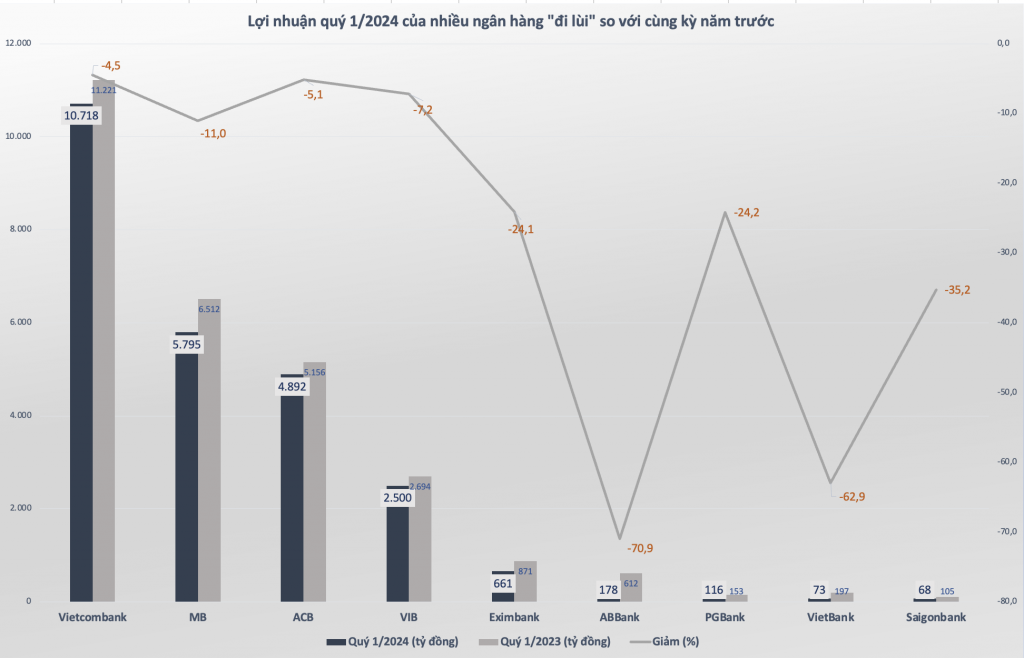

Ở chiều ngược lại, 10 ngân hàng có lợi nhuận tăng trưởng âm như ABBank giảm 71%, sau đó là Vietbank giảm 63%, SaigonBank giảm 35%, PGBank giảm 24%, Eximbank giảm 24%, MB giảm 11%, VIB giảm 7%, ACB giảm 5%, Vietcombank giảm 4,5% và 1 ngân hàng có mức lỗ tới 2 con số.

|

| Biểu đồ: H.Dịu |

Báo cáo cập nhật ngành ngân hàng của Công ty Chứng khoán SSI công bố mới đây cho biết, lợi nhuận của ngành ngân hàng nhìn chung vẫn yếu do tăng trưởng tín dụng chỉ tăng tốc vào cuối tháng 3 và hoạt động dịch vụ vẫn còn gặp nhiều khó khăn.

SSI dự báo các yếu tố cơ bản có thể dần cải thiện trong nửa cuối năm 2024 khi tỷ lệ hình thành nợ xấu có thể thấp hơn dự kiến nếu tốc độ hồi phục của thị trường bất động sản và nền kinh tế duy trì được nhịp độ tốt, biên lợi nhuận (NIM) cải thiện và thu từ nợ xấu đã xóa tốt hơn dự kiến.

Theo kết quả điều tra xu hướng kinh doanh của các tổ chức tín dụng (TCTD) quý 2/2024 của Ngân hàng Nhà nước, tình hình kinh doanh tổng thể và lợi nhuận trước thuế của hệ thống ngân hàng trong quý 1/2024 chưa được như nhận định và kỳ vọng của các TCTD. Các TCTD cho rằng, tình hình kinh doanh sẽ khả quan hơn trong quý 2/2024, lợi nhuận trước thuế có thể phục hồi từ quý 2/2024 với 57,3% TCTD kỳ vọng lợi nhuận trước thuế tăng trưởng so với quý 1/2024, 30,9% TCTD kỳ vọng “không đổi” và 11,8% TCTD lo ngại kết quả hoạt động kinh doanh suy giảm.

Trong năm 2024, 86,2% TCTD kỳ vọng lợi nhuận trước thuế tăng trưởng dương so với năm 2023, bên cạnh đó, vẫn có 10,1% TCTD lo ngại lợi nhuận tăng trưởng âm trong năm 2024 và 3,7% ước tính lợi nhuận không thay đổi.

Theo khuyến nghị của các chuyên gia Ngân hàng Thế giới (WB) tại báo cáo về kinh tế vĩ mô tháng 4 vừa qua, hệ thống ngân hàng cần tập trung quản lý rủi ro tiềm ẩn liên quan đến nợ xấu gia tăng. Vùng đệm vốn của các ngân hàng thương mại hiện tương đối mỏng và sự suy giảm của thị trường bất động sản có thể khiến nguồn vốn của các ngân hàng này sụt giảm thêm.

Do đó, các cấp có thẩm quyền có thể ban hành chính sách nhằm cải thiện tỷ lệ an toàn vốn của các ngân hàng và tăng cường khung thể chế về giám sát an toàn, can thiệp sớm và xử lý ngân hàng yếu kém nhằm ngăn ngừa các ngân hàng sụp đổ gây ra các vấn đề mang tính hệ thống và quản lý khủng hoảng. WB cũng nhận định, dù Luật về các TCTD đã được cải thiện qua sửa đổi gần đây nhưng vẫn còn bất cập ở một số nội dung, bao gồm giám sát các tập đoàn có ngân hàng và TCTD hợp nhất, thẩm quyền xử lý các ngân hàng yếu kém và phòng vệ pháp lý cho các cán bộ giám sát.

Ý kiến bạn đọc