Lợi nhuận ngân hàng nửa đầu năm: Nơi tăng trưởng hơn 60%, chỗ giảm mạnh gần 90%

| 12 ngân hàng đã tham gia gói tín dụng hỗ trợ lĩnh vực lâm sản, thủy sản Dần "hé lộ" kết quả kinh doanh, nợ xấu một số ngân hàng tăng Chìa khóa nào để mở cánh cửa đưa tín dụng quay trở lại? |

|

| Biểu đồ: H.D |

Theo khảo sát của phóng viên Tạp chí Hải quan, tính chung tổng lợi nhuận của 26 ngân hàng niêm yết trên sàn chứng khoán đã công bố báo cáo tài chính giảm hơn 3% so với cùng kỳ năm trước, nhưng nếu xét riêng từng ngân hàng thì có sự phân hóa mạnh, các ngân hàng lớn vẫn giữ được sự ổn định hơn so với các ngân hàng cỡ vừa và nhỏ.

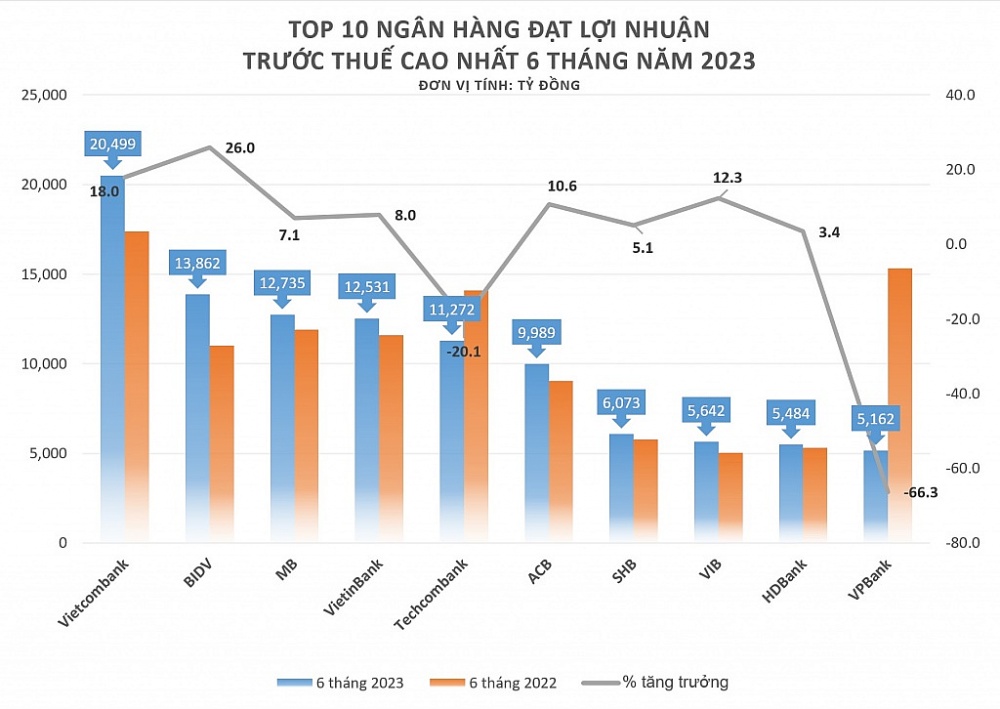

Theo đó, Vietcombank tiếp tục duy trì được đà tăng trưởng và vị trí quán quân với lợi nhuận trước thuế lên tới gần 20.500 tỷ đồng, tăng 18% so với cùng kỳ năm trước. Đứng vị trí á quân là BIDV với hơn 13.860 tỷ đồng, tăng 26% so với cùng kỳ năm 2022, giúp ngân hàng này vươn lên từ vị trí thứ 6 của cùng kỳ năm 2022.

Trong khi đó, ở chiều ngược lại, VPBank đã tụt từ vị trí á quân của 6 tháng năm 2022 xuống vị trí thứ 10 trong 6 tháng năm 2023. Nguyên nhân do lợi nhuận trước thuế nửa đầu năm nay của ngân hàng này đạt hơn 5.162 tỷ đồng, giảm mạnh tới hơn 66% so với mức 15.323 tỷ đồng của cùng kỳ năm trước. Lợi nhuận của VPBank giảm mạnh so với cùng kỳ năm trước chủ yếu do không có khoản thu nhập bất thường từ phí trả trước bảo hiểm của AIA như năm ngoái trong khi đó phải tăng trích lập dự phòng rủi ro.

Lợi nhuận của Techcombank cũng giảm hơn 20% từ 14.106 tỷ đồng của 6 tháng năm 2022 xuống còn hơn 11.270 tỷ đồng trong 6 tháng năm 2023 khiến ngân hàng này từ vị trí thứ 3 xuống vị trí thứ 5 trong bảng xếp hạng lợi nhuận.

Tại buổi gặp gỡ nhà đầu tư vừa qua, ông Phùng Quang Hưng, Phó Tổng giám đốc kiêm Giám đốc khối khách hàng doanh nghiệp của Techcombank cho biết, môi trường kinh doanh khó khăn đã ảnh hưởng đến một số nguồn thu của ngân hàng, lãi suất cao dẫn đến biên lợi nhuận (NIM) co lại. Ngoài ra, chi phí dự phòng tăng lên cùng với sự tăng trưởng của tín dụng và tỷ lệ nợ xấu tăng nhẹ cũng ảnh hưởng đến lợi nhuận của ngân hàng. Tuy nhiên, đại diện Techcombank vẫn khẳng định, ảnh hưởng của thị trường khiến kết quả kinh doanh kém đi nhưng “sức bền” vẫn tiếp tục được khẳng định, phản ánh vào giá cổ phiếu trên thị trường.

|

| Biểu đồ: H.D |

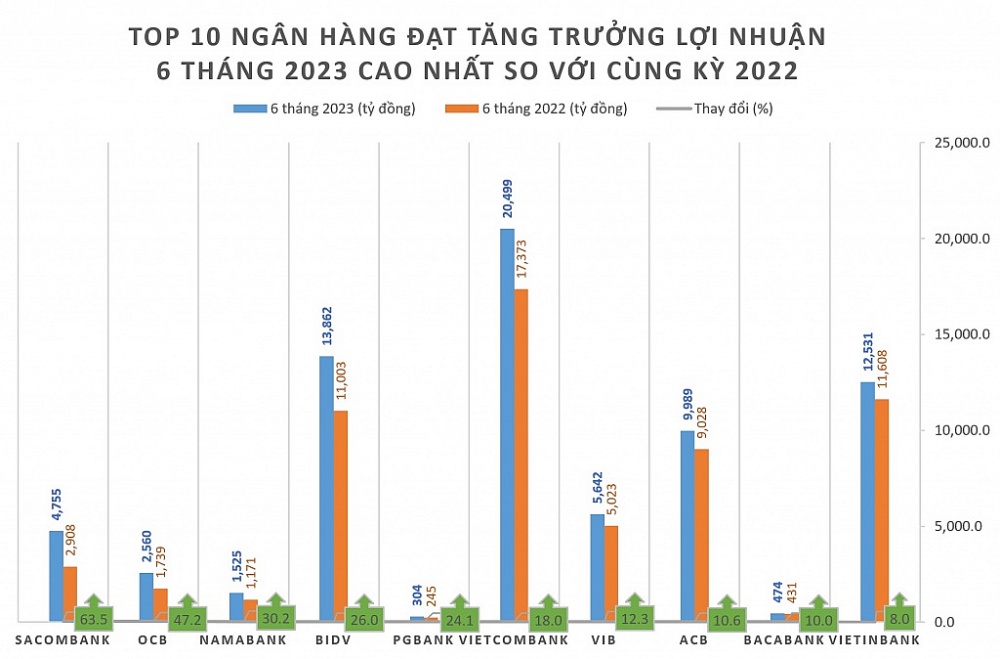

Trong các ngân hàng, nếu tính theo tỷ lệ % tăng trưởng của 6 tháng năm 2023 so với cùng kỳ năm 2022 thì Sacombank có tỷ lệ cao nhất, lên tới 63,5%; đứng thứ 2 là OCB với mức tăng hơn 47%; NamABank cũng tăng mạnh hơn 30%...

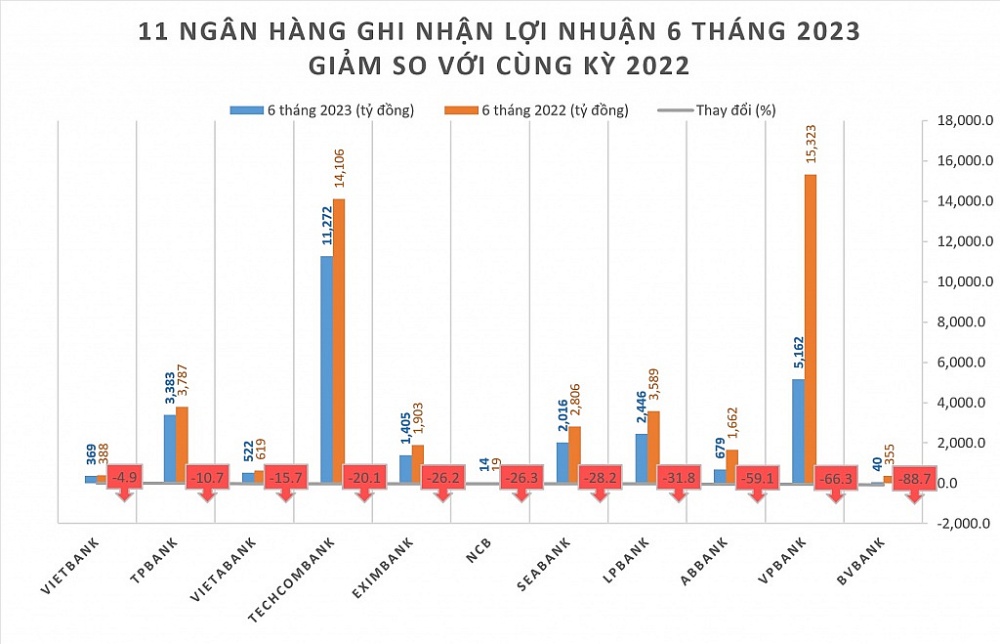

Ở chiều ngược lại, lợi nhuận trước thuế của BVBank giảm mạnh tới 88,7% từ 355 tỷ đồng của cùng kỳ năm 2022 xuống còn 40 tỷ đồng trong nửa đầu năm nay. Ban lãnh đạo BVBank lý giải, ngân hàng đã liên tục giảm lãi suất cho vay để đồng hành với khách hàng đang gặp khó khăn nên dù thu nhập lãi vẫn tăng tương ứng nhưng chi phí vốn đầu vào tăng cao dẫn đến thu nhập lãi thuần giảm mạnh. Hơn nữa, ngân hàng còn đang tiếp tục đầu tư mở rộng mạng lưới, thương hiệu, nguồn lực dẫn đến chi phí hoạt động cũng tăng. Chi phí dự phòng rủi ro tín dụng 6 tháng đầu năm của BVBank tăng 59% so với cùng kỳ cũng là nguyên nhân đẩy lợi nhuận đi xuống.

Có tỷ lệ tăng trưởng giảm mạnh tiếp theo là VPBank với mức giảm hơn 66%, ABBank cũng giảm mạnh tới hơn 59%, LPBank giảm 31,8%, SeABank giảm 28,2%...

|

| Biểu đồ: H.D |

Ngân hàng có lợi nhuận thấp nhất là NCB khi ghi nhận 14 tỷ đồng lợi nhuận sau thuế. Mặc dù giảm so với cùng kỳ năm trước, nhưng theo đại diện NCB, kết quả từ các hoạt động kinh doanh chính tuy không tăng trưởng vượt trội so với cùng kỳ nhưng vẫn đạt mục tiêu và thể hiện sự nỗ lực của NCB, nhất là trong bối cảnh nền kinh tế còn nhiều khó khăn, ảnh hưởng tiêu cực đến hoạt động sản xuất kinh doanh của các khách hàng cá nhân và doanh nghiệp. Hơn nữa, nhiều chỉ tiêu kinh doanh đã có những tín hiệu khả quan nhờ chủ động linh hoạt thích ứng, đầu tư nền tảng công nghệ hiện đại…

Kết quả kinh doanh của các ngân hàng trong 2 quý đầu năm 2023 khá ảm đạm được cho là do một số hệ lụy từ những diễn biến bất lợi gần đây của thị trường bất động sản và nhu cầu vay vốn cho sản xuất kinh doanh rất thấp do cầu tiêu dùng yếu. Các chuyên gia nhận định, những tháng cuối năm sẽ có sự phân hóa về triển vọng lợi nhuận giữa các nhóm ngân hàng và sự phân hóa này càng tiếp tục mạnh mẽ hơn trong năm 2024. Trong đó, một số ngân hàng thuộc nhóm quy mô nhỏ sẽ tiếp tục giảm tốc, thậm chí tăng trưởng âm trước những ảnh hưởng của nợ xấu và kinh tế khó khăn còn kéo dài; nhưng những ngân hàng có bộ đệm mạnh vẫn giữ động lực tăng trưởng.

Trong báo cáo ngành ngân hàng vừa phát hành, các chuyên gia Công ty Chứng khoán SSI tỏ ra tự tin với dự báo cho năm 2023 của nhóm ngân hàng thương mại có vốn nhà nước cùng các ngân hàng ACB, MB, Techcombank. Tuy nhiên, những dự báo sẽ được cập nhật lại tại một số ngân hàng do biên lợi nhuận (NIM) giảm mạnh hơn dự kiến (VPBank), tỷ lệ nợ xấu hình thành cao hơn dự kiến (TPBank, HDBank), hoạt động tài chính tiêu dùng yếu hơn dự kiến (VPBank) hoặc thu nhập ngoài lãi tăng mạnh (OCB, MSB).

Ý kiến bạn đọc