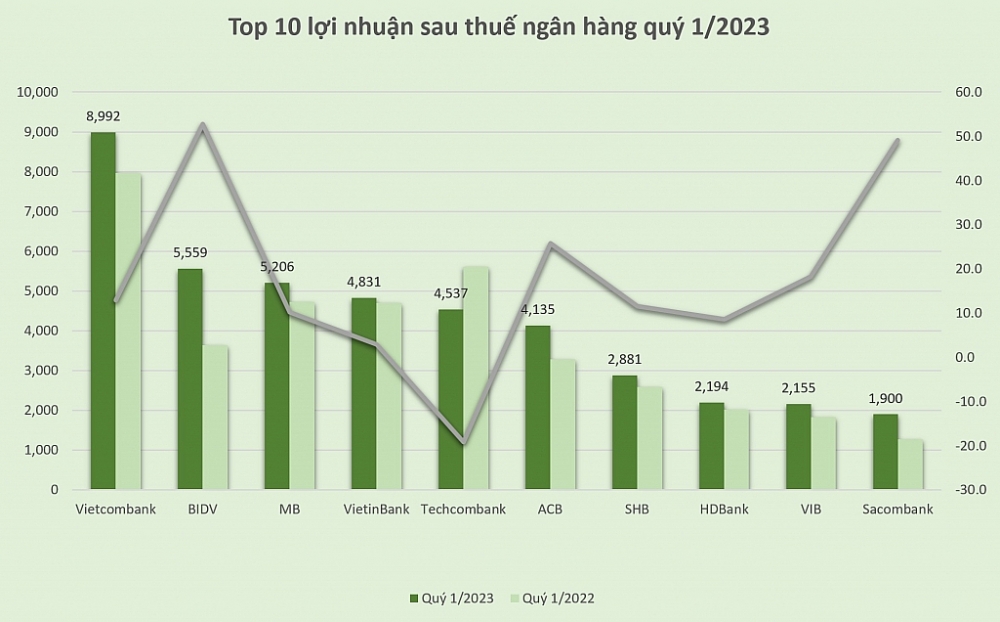

Tăng trưởng lợi nhuận của ngân hàng đã chậm lại trong quý 1/2023

|

| Biểu đồ: H.Dịu |

Nhiều thay đổi về thứ hạng, 7 ngân hàng tăng trưởng âm

Cụ thể, nếu như quý 1/2022, VPBank dẫn đầu bảng xếp hạng với gần 9.000 tỷ đồng lợi nhuận thì sang quý 1/2023, VPBank đạt gần 1.900 tỷ đồng, giảm tới 81,5% so với cùng kỳ năm trước.

Tương tự, Techcombank cũng bị tụt hạng từ vị trí thứ 3 xuống vị trí thứ 5 với kết quả lợi nhuận sau thuế đạt gần 4.540 tỷ đồng, giảm 19,2%.

Vietcombank vẫn chứng tỏ là “anh lớn” ngân hàng khi vươn lên vị thế dẫn đầu với lợi nhuận sau thuế ở mức 8.992 tỷ đồng, tăng gần 13%.

Vị trí á quân thuộc về BIDV với lợi nhuận sau thuế gần 5.560 tỷ đồng, tăng gần 53%; tiếp đến là MB với kết quả đạt hơn 5.200 tỷ đồng, tăng hơn 10%; VietinBank đạt hơn 4.830 tỷ đồng, tăng nhẹ 2,8%.

Ở nhóm cuối là 2 ngân hàng với lợi nhuận chỉ đạt 1 con số, gồm NCB với kết quả lợi nhuận sau thuế chỉ đạt hơn 4,4 tỷ đồng, giảm mạnh 78,4% so với quý 1/2022; tiếp đến là BaoVietBank với 5,5 tỷ đồng, giảm 22,6%.

Như vậy, trong 26 ngân hàng khảo sát và đã công bố báo cáo tài chính thì có 14 ngân hàng đạt lợi nhuận sau thuế hơn 1.000 tỷ đồng, giảm hơn so với con số 15 ngân hàng của năm 2022. Tổng lợi nhuận sau thuế quý 1/2023 của 26 ngân hàng cũng giảm 4,4% so với quý 1/2022.

Xét về quy mô tăng trưởng thì KienlongBank có mức tăng cao nhất tới gần 60%, khi tăng từ 101 tỷ đồng của quý 1/2022 lên 161,5 tỷ đồng của quý 1/2023; tiếp đến là BIDV với gần 53%, Sacombank với hơn 49%; BacABank với gần 37%. Ở chiều ngược lại, VPBank, NCB, VietABank, BaoVietBank, Techcombank, SeABank, LPBank là những ngân hàng có lợi nhuận tăng trưởng âm.

Ngoài ra, nếu so với kết quả tăng trưởng của quý 1/2022 thì nhiều ngân hàng dù lợi nhuận tăng nhưng đã chậm lại. Chẳng hạn, SHB có kết quả lợi nhuận sau thuế tăng hơn 11,6%, đạt hơn 2.880 tỷ đồng; nhưng kết quả này lại kém hơn mức tăng mạnh tới 90% của quý 1/2022. Tương tự, MSB đạt mức tăng gần 6% trong khi quý 1/2022 tăng gần 28% so với cùng kỳ năm 2021…

Tăng trưởng sẽ chậm lại

Tại đại hội đồng cổ đông (ĐHĐCĐ) thường niên vừa được các ngân hàng tổ chức, nhiều lo ngại về lợi nhuận ngân hàng cũng đã được cổ đông đặt ra. Lãnh đạo các ngân hàng cũng đã lý giải về bối cảnh khó khăn hiện nay nên phải thận trọng trong việc đặt ra mục tiêu kinh doanh, nhưng vẫn kỳ vọng vào nhiều động lực tăng trưởng như tín dụng bán lẻ, ngân hàng số.

Theo chuyên gia của Công ty Chứng khoán VNDirect, tăng trưởng lợi nhuận của ngành ngân hàng sẽ chậm lại, đạt khoảng 11% so với cùng kỳ trong năm 2023 - 2024 thay vì mức 32% của năm 2022. Nguyên nhân do khả năng tăng trưởng tín dụng chậm lại do lãi suất cho vay quá cao, thị trường bất động sản kém khả quan, tăng trưởng xuất khẩu giảm tốc, biên lãi ròng (NIM) thu hẹp và tỷ lệ chi phí tín dụng gia tăng. Ngoài ra, thanh khoản hệ thống dù có cải thiện song vẫn hạn hẹp cũng là nguyên nhân khiến tín dụng tăng chậm lại.

Còn theo Công ty TNHH Chứng khoán Vietcombank (VCBS), sự phân hóa lợi nhuận giữa các ngân hàng sẽ trở nên rõ nét nhất trong nửa sau năm 2023. Trong đó, các ngân hàng có chất lượng dư nợ tín dụng tốt, số dư trái phiếu doanh nghiệp liên quan đến các doanh nghiệp bất động sản chiếm tỷ lệ thấp trong cơ cấu tổng dư nợ, nhiều khả năng sẽ tiếp tục duy trì được mạch tăng trưởng tích cực.

Mới đây, trong báo cáo gửi Ủy ban Kinh tế của Quốc hội, Thống đốc Ngân hàng Nhà nước (NHNN) đã thông tin về lý do ngân hàng đạt lợi nhuận cao. Cụ thể, chênh lệch thu nhập - chi phí của hệ thống tổ chức tín dụng (TCTD) có xu hướng tăng trong thời gian qua, tăng 10% so với năm 2021. Tuy nhiên, tốc độ tăng của chênh lệch thu nhập - chi phí thấp hơn tốc độ tăng của tổng tài sản và vốn chủ sở hữu nên ROA và ROE của hệ thống các TCTD giảm so với năm 2021, đạt mức 1,13% và 14,67% tại thời điểm tháng 12/2022.

Về cơ cấu thu nhập của các TCTD, thu nhập từ hoạt động tín dụng đóng góp chính vào tổng thu nhập của các TCTD (chiếm 79,6% tổng thu nhập). Nguồn thu từ các hoạt động phi tín dụng ngày càng đóng vai trò quan trọng đối với hoạt động của hệ thống các TCTD. Theo đó, tỷ trọng của thu nhập từ hoạt động phi tín dụng so với tổng thu nhập toàn hệ thống có xu hướng tăng dần trong thời gian gần đây.

Tuy nhiên, Thống đốc Nguyễn Thị Hồng cho biết, lãi phải thu từ hoạt động tín dụng cuối năm 2022 tăng 21,4% so với cuối năm 2021 có thể ảnh hưởng tới kết quả kinh doanh thực tế của các ngân hàng thương mại trong trường hợp các khoản lãi phải thu từ hoạt động tín dụng không thu được theo kế hoạch.

Đồng thời, các khoản nợ xấu tiềm ẩn vẫn ở mức cao, các TCTD phải thực hiện trích lập dự phòng đối với các khoản nợ cơ cấu theo lộ trình quy định tại Thông tư số 03/2021/TT-NHNN có thể sẽ làm giảm lợi nhuận tại một số TCTD.

Ý kiến bạn đọc