Ngân hàng tăng mạnh “bộ đệm” cho xử lý nợ xấu

| Sụt giảm lượng tiền gửi, lãi suất huy động sẽ tăng để thu hút khách hàng | |

| Doanh nghiệp lao đao, ngân hàng lãi cao | |

| Kiểm toán Nhà nước điểm tên nhiều ngân hàng vượt trần tín dụng |

|

| Nhiều ngân hàng đã tăng phòng thủ cho nợ xấu có nguy cơ gia tăng. Ảnh: ST |

Tỷ lệ bao phủ nợ xấu lên tới gần 300%

Tỷ lệ bao phủ nợ xấu được tính theo cách lấy số dư dự phòng rủi ro các khoản nợ chia cho số lượng nợ xấu. Tỷ lệ này được dùng để đánh giá khả năng phòng thủ của ngân hàng trước những rủi ro liên quan đến nợ xấu.

Hiện vẫn chưa nhiều ngân hàng công bố báo cáo tài chính quý 2, nhưng sơ lược một vài ngân hàng đã cho thấy mức tăng đột biến của tỷ lệ bao phủ nợ xấu.

Kết thúc 6 tháng đầu năm 2021, Techcombank ghi nhận tỷ lệ nợ xấu chỉ ở mức 0,4%, thấp hơn mức 0,9% tại quý 2/2020 và duy trì mức 0,4% đã công bố cuối quý 1/2021. Tỷ lệ bao phủ nợ xấu tại thời điểm cuối quý 2 của Techcombank lên tới 259%, tăng so với mức 171% tại thời điểm cuối năm 2020 và 109% vào cùng kỳ năm 2020.

Tương tự tại báo cáo tài chính hợp nhất quý 2 của MB, nợ xấu giảm 22% về hơn 2.500 tỷ đồng, giúp tỷ lệ nợ xấu giảm từ 1,09% về 0,76%. Nợ có khả năng mất vốn giảm 60% xuống hơn 560 tỷ đồng, trong khi nợ dưới tiêu chuẩn tăng 30%, ở mức hơn 1.150 tỷ đồng. Tuy nhiên, ngân hàng này cũng tăng mạnh tỷ lệ bao phủ nợ xấu, từ 134% lên 236% trong 6 tháng đầu năm, với khoản dự phòng rủi ro cho vay khách hàng tăng 37,5% lên gần 6.000 tỷ đồng. Chi phí dự phòng tăng mạnh đã kéo lãi trước thuế của MB xuống 3.406 tỷ đồng, nhưng vẫn tăng 17% so với cùng kỳ.

6 tháng đầu năm 2021, OCB cũng báo lãi hơn 2.660 tỷ đồng, tăng hơn 40% so với cùng kỳ. Tỷ lệ nợ xấu giảm từ 1,69% hồi đầu năm xuống còn 1,53%. Nhưng tỷ lệ bao phủ nợ xấu tăng từ 62% lên 70%.

Theo Chứng khoán Bản Việt (VCSC), ACB mới đây đã tiết lộ một số thông tin quan trọng trong buổi gặp gỡ nhà đầu tư. Cụ thể, chi phí dự phòng của ACB trong 6 tháng tăng lên 2.000 tỷ đồng, cao gấp đôi so với cả năm 2020. Nguyên nhân được ACB đưa ra là nhằm trích lập đầy đủ 1.400 tỷ đồng cho toàn bộ số dư nợ được tái cơ cấu, thay vì phân bổ trong 3 năm.

Trong khối ngân hàng thương mại nhà nước, tại VietinBank, tính đến hết quý 2/2021, tỷ lệ nợ xấu ở mức 1,38%, tăng so với đầu năm nay. Tỷ lệ bao phủ nợ xấu khoảng 110%. Theo kế hoạch đến hết quý 4/2021, tỷ lệ nợ xấu của ngân hàng này sẽ ở mức 1-1,2%, tỷ lệ bao phủ nợ xấu mục tiêu là 180%.

Vietcombank cũng có khối lượng nợ xấu tăng hơn 31%, với hơn 8.350 tỷ đồng tính đến cuối quý 2/2021. Vì thế, tỷ lệ nợ xấu của Vietcombank tăng từ 0,6% hồi đầu năm, lên mức 0,91% vào cuối quý 2/2021. Tuy nhiên, tỷ lệ bao phủ nợ xấu giảm từ mức 380% vào cuối năm 2020, xuống còn 280% vào cuối quý 2/2021.

|

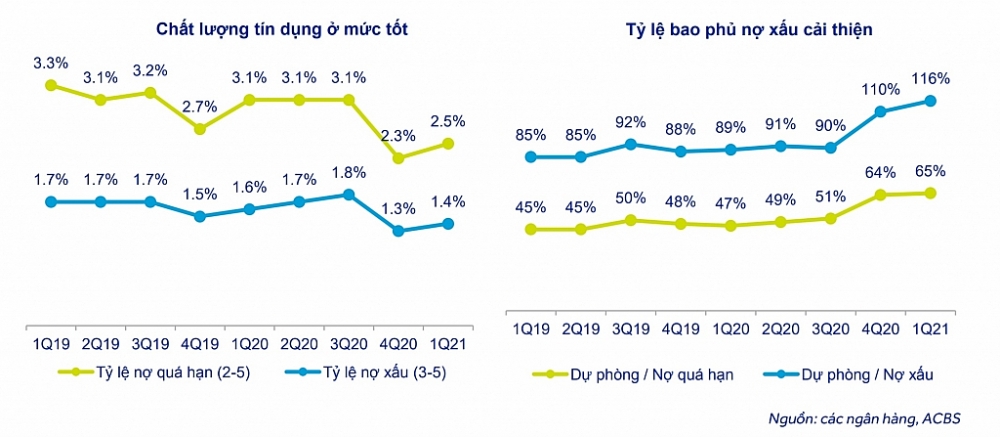

| Chất lượng tín dụng và tỷ lệ bao phủ nợ xấu của các ngân hàng. Nguồn: ACBS |

Sẵn nguồn dự phòng cho xử lý rủi ro

Theo các chuyên gia, nợ xấu có nguy cơ bùng phát trở lại do đại dịch Covid-19, nhất là khi hết thời hạn giữ nguyên nhóm nợ đối với các khoản nợ của khách hàng bị tác động bởi dịch Covid-19.

Cơ quan Thanh tra, giám sát ngân hàng (Ngân hàng Nhà nước - NHNN) cho biết, qua theo dõi, giám sát tình hình hoạt động năm 2020, NHNN nhận thấy một số tổ chức tín dụng có những dấu hiệu tiềm ẩn rủi ro như nợ xấu nội bảng có xu hướng tăng, tỷ lệ nợ xấu của một số công ty tài chính tiêu dùng ở mức cao và tăng mạnh so với năm trước, lãi phải thu từ hoạt động tín dụng tăng lớn so với cuối năm 2019…

Do đó, cơ quan này yêu cầu các tổ chức tín dụng thực hiện quyết liệt các biện pháp để thu hồi nợ xấu, nợ đã sử dụng dự phòng để xử lý rủi ro; thực hiện dự thu lãi, thoái các khoản lãi dự thu theo đúng quy định, nghiêm túc thực hiện việc dự thu lãi đối với các khoản nợ được cơ cấu lại thời hạn trả nợ, miễn, giảm lãi và giữ nguyên nhóm nợ theo quy định tại Thông tư 01/2020/TT-NHNN, Thông tư 03/2021/TT-NHNN và các văn bản sửa đổi, bổ sung…

Hiện theo Thông tư 03 của NHNN, các ngân hàng sẽ được trích lập dự phòng rủi ro tín dụng cho những khoản nợ cơ cấu do ảnh hưởng dịch trong thời gian dài hơn. Lộ trình trích lập dự phòng kéo dài trong 3 năm. Vì thế, nợ xấu càng nhiều thì gánh nặng trích lập dự phòng rủi ro của các ngân hàng càng tăng.

Vì thế, xét một cách khách quan thì việc các ngân hàng tăng “bộ đệm” rủi ro cho nợ xấu bằng cách nâng tỷ lệ bao phủ nợ xấu là điều cần phải làm. Chuyên gia tài chính – ngân hàng TS. Nguyễn Trí Hiếu cho rằng, với nguồn lực trích lập “dày” như vậy, nếu có vấn đề phát sinh, ngân hàng đã sẵn nguồn trích lập dự phòng để xử lý, không để nợ xấu tăng đột biến. Tuy nhiên, các cơ quan quản lý cần nhanh chóng đưa sàn giao dịch nợ xấu đi vào hoạt động để việc xử lý nợ của các ngân hàng được hiệu quả và triệt để hơn.

Ngoài ra, một số chuyên gia cũng nhìn nhận, NHNN cần phối hợp chặt chẽ các tổ chức tín dụng để tiếp tục rà soát chính sách, quy trình về tín dụng, tăng cường kiểm soát rủi ro nhằm hạn chế nợ xấu gia tăng trong tương lai. NHNN cũng cần tiếp tục thực hiện các giải pháp cơ cấu nợ, miễn giảm lãi, phí, giữ nguyên nhóm nợ đối với khách hàng, tạo điều kiện cho doanh nghiệp khôi phục sản xuất kinh doanh, để có doanh thu và từ đó có khả năng trả nợ ngân hàng.

Ý kiến bạn đọc